Rückkaufswert Lebensversicherung: Antworten auf die wichtigsten Fragen

- Immer mehr Versicherte bangen um den Wert ihrer Lebensversicherung.

- Bei Kündigung droht Im schlimmsten Fall ein herber finanzieller Verlust.

- Ein Widerruf der Lebensversicherung ist in den meisten Fällen weitaus attraktiver.

Was ist der Rückkaufswert einer Lebensversicherung?

Der Rückkaufswert gibt den Wert Ihres Versicherungsvertrages aus Sicht des Versicherers zu dem Zeitpunkt einer vorzeitigen Kündigung des Versicherungsvertrages an. Der Versicherer zahlt den Rückkaufswert aus, wenn sich der Versicherungsnehmer entscheiden sollte, den Vertrag vorzeitig zu beenden. Der Versicherer kauft in diesem Fall die Rechte auf zukünftige Leistungen aus dem Vertrag zurück – deshalb Rückkaufswert. Seit Juli 2018 ist vorgeschrieben, dass Versicherungen den derzeitigen Rückkaufswert in ihren Standmitteilungen angeben müssen.

Fordern Sie jetzt Ihre unverbindliche Vertragsprüfung an und erfahren Sie, wie viel Geld Ihnen zusteht. Sie müssen während des gesamten Prozesses kein Kostenrisiko befürchten. Die kostenfreie Prüfung Ihres Vertrages übernehmen spezialisierte Anwälte unseres Kooperationspartners helpcheck.

Warum startet der Rückkaufswert im Minus?

Vor allem wer bereits nach wenigen Jahren seine Lebensversicherung kündigen möchte, muss mit erheblichen Einbußen rechnen. Denn die Beiträge, die Sie in den ersten Jahren in Ihre Lebensversicherung einzahlen, nutzt Ihr Versicherer für seine eigenen Verwaltungskosten sowie Maklerprovisionen und nicht für Ihren Sparbetrag. Deshalb kommt am Anfang der Laufzeit nicht viel Geld für den Rückkaufswert zusammen.

Insbesondere bei Policen mit niedrigem Garantiezins liegt der Rückkaufswert für einen großen Teil der Laufzeit unter dem, was Sie tatsächlich eingezahlt haben.

Der Rückkauf bei Kündigung einer Lebensversicherung ist für den Versicherten ein finanzieller Verlust. Gerade wenn der Vertrag erst einige Jahre läuft, zahlt der Versicherte mehr für den Rückkauf durch die Versicherung, als an Gewinn dabei herauskommen könnte. Deshalb lohnt sich in vielen Fällen der Widerspruch der Lebensversicherung.

Folgende Grafik zeigt Ihnen, was Sie bei einem Widerspruch der Lebensversicherung herausholen können:

Warum ist ein Widerspruch weitaus lukrativer?

Eine Kündigung ist offensichtlich nicht die beste Möglichkeit, sein Geld aus der Lebensversicherung zurückzubekommen, da oftmals ein großer Teil verloren geht. Der Widerspruch der Lebensversicherung ist meistens besser. Der Gesetzgeber hat genau festgelegt, wie eine Widerspruchsbelehrung aussehen muss, damit diese auch wirksam ist. Viele Versicherte haben jedoch Verträge abgeschlossen, die eine Vielzahl von formalen Fehlern in den Widerspruchsinformationen aufweisen. Dabei sind besonders Policen betroffen, die nach 1990 abgeschlossen wurden.

Welche Fehler lassen sich in Lebensversicherungen finden?

Auf folgende Fehler sind unsere Experten in vielen Verträgen gestoßen:

- Die Widerspruchsbelehrung wurde wegen eines zu kleinen Schriftbildes nicht ausreichend hervorgehoben.

- Bei der Widerspruchsbelehrung wurde lediglich die Überschrift hervorgehoben.

- Die Widerspruchsbelehrung wurde erst mit dem Versicherungsschein verschickt.

- Der Fristbeginn für den Widerspruch wurde falsch oder undeutlich formuliert.

- Die notwendige Form des Widerspruches wird im Vertrag nicht angegeben.

Durch fehlerhafte Widerspruchsbelehrungen können Versicherte zu jeder Zeit widersprechen und bekommen alle eingezahlten Beiträge zzgl. eines Nutzungsersatzes – also Zinsen – zurück. Das sind häufig bis zu 30 % mehr als bei einer Kündigung.

Ob sich der Widerspruch Ihrer Lebensversicherung als eine bessere Alternative zur Kündigung herausstellt, erfahren Sie von unserem Kooperationspartner helpcheck. Im Anschluss entscheiden Sie, ob Sie einen Widerruf durchsetzen möchten. Über den gesamten Prozess müssen Sie keinerlei Kostenrisiko fürchten. Denn erst bei erfolgreichem Widerruf zahlen Sie ein Honorar des für Sie erzielten Mehrwerts an.

Fordern Sie jetzt Ihre unverbindliche Vertragsprüfung an und erfahren Sie, wie viel Geld Ihnen zusteht. Sie müssen während des gesamten Prozesses kein Kostenrisiko befürchten. Die kostenfreie Prüfung Ihres Vertrages übernehmen spezialisierte Anwälte unseres Kooperationspartners helpcheck.

Was bedeutet Widerspruch, Widerruf und Rücktritt?

Der Widerspruch Ihrer Lebensversicherung hat zur Folge, dass Ihr Versicherungsvertrag rückabgewickelt wird und Sie Ihre eingezahlten Beiträge zurückerhalten. Das ist aufgrund von formalen Fehlern in den meisten Verträgen möglich.

Dafür werden teilweise unterschiedliche Begriffe wie Widerspruch, Widerruf und Rücktritt verwendet. Alle drei führen am Ende zum selben Ergebnis: der Vertrag über eine Lebensversicherung wird rückabgewickelt. Auch in der Rechtsprechung ist geklärt, dass ein wirksamer Widerspruch im Zweifelsfall als wirksamer Rücktritt zu verstehen ist und umgekehrt. An dieser Stelle muss nur klar werden, dass der Vertrag rückabgewickelt werden soll.

Was versteht man unter der sogenannten Zillmerung?

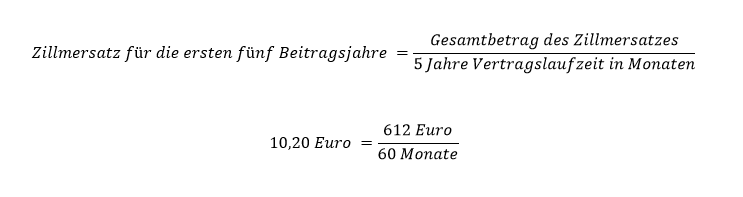

Der Versicherer stellt den Vertragsabschluss mit dem Versicherten in Rechnung. Hierunter fallen die Vermittlerprovisionen. Die Zillmerung ist eine Rechenmethode im Versicherungswesen, mit der der Versicherungsgeber die Beiträge einer Lebensversicherung berechnet. Hierbei wird die anfängliche Tilgung der Vertragsabschlusskosten durch die Beitragszahlungen berücksichtigt. Dieser Wert wird dann wichtig, wenn der Versicherungsnehmer seine Police früher kündigen möchte. Die Abschlusskosten einer Lebensversicherung bestehen zum einen aus der Provision des Vermittlers und aus den Leistungen des Versicherungsgebers. Das Versicherungsunternehmen möchte die Berechnung des Risikos und die Erstellung des Vertrages in Rechnung stellen. Seit 2008 dürfen Versicherer diese anfallenden Kosten auf die ersten fünf Beitragsjahre aufteilen. Der Zillmersatz hat jedoch eine Höchstgrenze. Nach § 4 Absatz 1 Satz 2 Deckungsrückstellungsverordnung (DeckRV) darf der von den Versicherungen berechnete Zillmersatz nicht mehr als 4 % der während der Laufzeit anfallenden Versicherungsbeiträge betragen.

Wenn ein Versicherungsnehmer zum Beispiel eine monatliche Gesamtprämie von 85 Euro vereinbart, sind hierbei noch keine Kosten für den Versicherungsschutz und die Verwaltung der Police inbegriffen. In diesem Fall hat der Versicherungsnehmer die Police über einen Zeitraum von 20 Jahren abgeschlossen. Demnach würde der Versicherte über die gesamte Laufzeit einen Beitrag von 20.400 Euro einzahlen. Die Versicherung berechnet für diese Police einen Zillmersatz von 3 % des Gesamtbetrags. Das sind 612 Euro an Abschlusskosten.

Pro Monat sind das 2,55 Euro, wenn der Zillmersatz von 612 Euro auf die gesamte Laufzeit von 20 Jahren verteilt werden würde. Nach § 169 Absatz 3 Versicherungsvertragsgesetzes (VVG) dürfen Versicherer den Zillmersatz jedoch auf die ersten fünf Beitragsjahre verteilen.

Für den Versicherungsnehmer heißt das, dass jeden Monat 10,20 Euro an den Versicherer gehen. Demnach beträgt der gezillmerte Betrag 95,20 Euro. Genau aus diesem Grund entwickelt sich der Wert der Lebensversicherung in den ersten fünf Jahren sehr langsam.

Bei dem hier aufgezeigten Beispiel handelt es sich lediglich um die Berechnung des Zillmersatzes. Auf diesen monatlichen Betrag fallen somit auch noch die Verwaltungs- und Risikokosten, wodurch die Kostenquote deutlich höher liegen würde. Die hier aufgeführte Rechnung zeigt lediglich, welche "versteckten" Kosten eine Lebensversicherung beinhalten kann, die dem Versicherten nicht bewusst sind.

Wie wird der Rückkaufswert für Verträge von 1994-2007 berechnet?

Zwischen 1994 und 2007 galt der Grundsatz, dass dem Versicherten ein Rückkaufswert von mindestens der Hälfte aller eingezahlten Beiträge abzüglich der Verwaltungskosten zusteht. Dieses "ungezillmerte Deckungskapital" gilt demnach auch in den ersten Vertragsjahren. Die Abschlusskosten dürfen die Lebensversicherer hierbei nicht abziehen. Hohe Stornogebühren, die bei einem vorzeitigen Vertragsende anfallen, dürfen auch nicht vom ungezillmerten Betrag abgezogen werden.

Wie wird der Rückkaufswert für Verträge ab 2008 berechnet?

Der Rückkaufswert richtet sich ab 2008 an dem sogenannten Deckungskapital. Das Deckungskapital ist nach § 169 Absatz 3 Versicherungsvertragsgesetz (VVG) die Summe, die sich aus den eingezahlten Beiträgen abzüglich aller für die Versicherung anfallenden Kosten ergibt. Aus dem Deckungskapital würde sich zum Ende der Laufzeit die zu erwartende Rentenzahlung speisen. § 169 VVG ermöglicht es der Versicherung, weiterhin einen Stornoabschlag auf das Deckungskapital zu fordern, wenn der Versicherungsnehmer vor dem Vertragsende seine Versicherung aufkündigen will.

|

VERTRÄGE 1994–2007

|

VERTRÄGE AB 2008

|

|

|---|---|---|

| Rückkaufswert | Beträgt mindestens die Hälfte der eingezahlten Beiträge abzgl. Verwaltungskosten und Risikokosten | Ergibt sich aus den eingezahlten Beiträgen abzgl. aller Kosten |

| Abschlusskosten | Solange der Rückkaufswert 50 % des ungezillmerten Deckungskapitals erreicht, gibt es keine Abschlusskosten | Werden auf die ersten fünf Laufjahre aufgeteilt |

|

Stornokosten |

Dürfen nicht vom Rückkaufswert abgezogen werden |

Dürfen vom Rückkaufswert abgezogen werden |

Was muss ich bei der Rentenversicherung ohne Todesfallleistung beachten?

Die Versicherungen zahlen im Übrigen auch nicht, wenn der Versicherungsnehmer nur eine Rentenversicherung ohne Todesfallleistung abschließt. In diesem gesonderten Fall unterhält der Versicherte zwar einen Sparvertrag, hat aber keinen Anspruch auf eine Todesfallleistung. Stirbt nun der Versicherungsnehmer, verfällt auch seine Police, ohne dass den Hinterbliebenen Geld ausgezahlt wird.

Rückkaufswert bei einer Kapitallebensversicherung: Was gilt?

Die Kapitallebensversicherung ist als eine Kombination aus Risikolebensversicherung und Sparvertrag. Diese Art der Lebensversicherung ist sozusagen das "klassische" Modell mit Garantiezins. Der Rückkaufswert berechnet sich bei der Kapitallebensversicherung nach dem oben beschriebenen Prinzip. Die niedrigen Zinsen der letzten Jahre wirken sich dabei insbesondere auf den Rückkaufswert jüngerer Versicherungsverträge negativ aus.

Rückkaufswert bei fondsgebundenen Lebensversicherungen: Was gilt hier?

Fondsgebundene Lebensversicherungen haben das Ziel, einen Gewinn durch Investmentfonds zu erwirtschaften. Bei den fondsgebundenen Policen kann der Rückkaufswert stark schwanken, weil der Gewinn aus den Investitionen vom Finanzmarkt abhängig ist. Während man bei einer herkömmlichen Kapitallebensversicherung den Rückkaufswert über die Laufzeit abschätzen kann, ist das bei einer fondsgebundenen Lebensversicherung nicht möglich. Bei einer Kündigung kann der Versicherungsnehmer entweder Glück oder Pech haben. Sollte der Börsenwert niedrig sein, lohnt es sich daher nicht, die Versicherung zu kündigen.

Beitrag geprüft von

Rechtsanwalt Philipp Caba**

Philipp Caba ist ein erfahrener Rechtsanwalt mit Schwerpunkt auf Zivil-, Bank- und Versicherungsrecht. Er studierte in Deutschland und Schweden und ist Geschäftsführer der Gansel Rechtsanwälte Rechtsanwaltsgesellschaft mbH.

* Angestellte Anwälte, ** Geschäftsführer, *** Freischaffende Rechtsanwälte